「家族信託」は子どもが親に代わって、親の財産の管理や処分ができる契約である。子どもは、親の財産を預かって管理・運用・処分をするが、預金を引き出して使ったり、実家を売った利益や損は、親の介護のためであるかぎりトラブルは起こらない。会計・税務対策の第一人者である牧口晴一氏が、わかりやすく解説します。

※本記事は、牧口晴一:著『日本一シンプルな相続対策 -認知症になる前にやっておくべきカンタン手続き-』(ワニブックス:刊)より一部を抜粋編集したものです。

認知症になる前に「家族信託」で“事前相続”

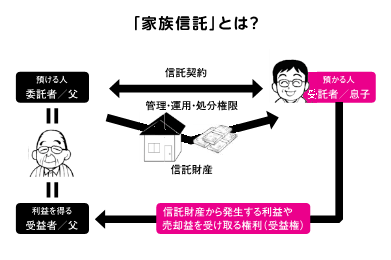

「家族信託」は、信託銀行の信託とはまったくの別物です。家族信託とは、子どもが親に代わって親の財産の管理や処分ができる契約です。もちろん、親の介護のためという目的に沿っていなければなりません。

子どもが行うので基本的に無報酬です。ですから、信じて託せる子どもがいないとできません。そういうケースでは信託銀行にお任せするのですが、当然、相当な費用がかかるので、それは富裕層向けです。

それでも、簡単に「信じて託せる」とは言えないものですね。普通の仲良し家族であれば大丈夫です。その点は、お互いにチェックできるように契約書のなかで補えます。

「子どもが信じられない」といっても、認知症になったら任せるしかないのです。死んだらどのみち、どう使われようとも文句は言えませんよね。

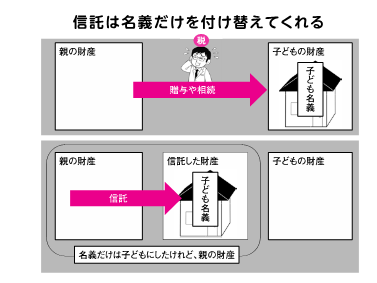

さて、遺言書を書いて、子どもたちに財産を渡すのは、亡くなったあとのことです。家族信託は、亡くなる前に、財産の名義だけを子どもの名前に変えます。

「そんなことをしたら贈与税がかかる!」と心配されることでしょうが、大丈夫です!

それは、上図のように、親が子に任せて、任せた結果の利益は、親のものになるからです。つまり、子どもは親の財産を預かって管理・運用・処分をするだけで、その結果の利益は親のものになるからです。

ところで、子どもが親から預かった財産を、たとえ親のためとはいえ、自由に預金を引き出したり、実家を売ったりするのは、自分の名義でなければできません。

つまり、家族信託は、名義だけを付け替えてくれる法律制度なのです。ですから、その預金を引き出したり、実家を売った利益や損は、親のものとなります。

このあたりは、はじめは奇妙な感じがするでしょう。これがなかなか普及しない原因でもあります。しかし、平成20年の信託法の改正でちゃんと認められた法手続きです。

信託契約で子どもは、任されるので「受託者」になります。親は、自分の財産の管理・処分を委託するので「委託者」になります。

こうして「受託者」である子どもは、親の財産の管理・処分ができるようになります。その結果の利益や損は、親のものになりますから、親は「受益者」でもあります。

自分(親)の財産で自分(親)が利益を得るので、贈与税もかかりません。簡単にいえば「子どもは、全権を持った管理人」になれるのです。

ですから引き続き、親の財産であることに変わりはありません。この点、親に安心してもらうことが大切です。そして、親が亡くなったときに、信託財産は、相続財産となります。

これが家族信託の大まかな仕組みです。